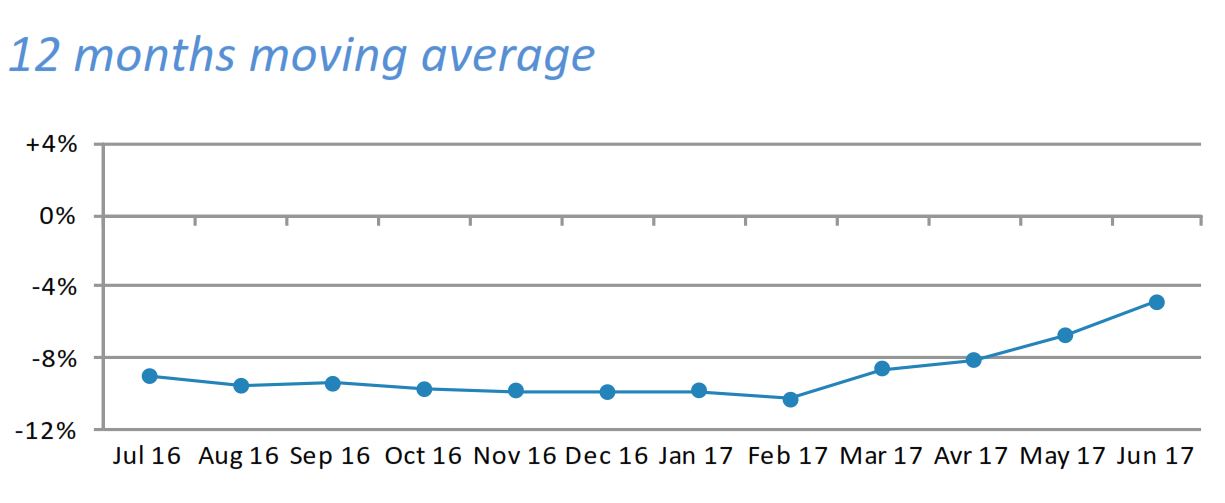

Die Erholung der Schweizer Uhrenexporte setzt sich auch Juni 2017 fort, wenngleich sich die unerwartet gute Umsatzsteigerung aus dem Mai mit +9.0% nicht wiederholt. Im Juni errechnet sich unter dem Strich schließlich ein Umsatzplus von 5.1%.

Ist die Trendwende damit eindeutig eingeleitet, ja oder nein? Im Grundsatz ja, aber! Im dritten Monat in Folge von deutlichen Umsatzsteigerungen folgt als Ergebnis einer näheren Betrachtung und Analyse die Erkenntnis, dass die steigenden Umsätze nicht zwingend mit steigenden Stückzahlen und damit einer besseren Auslastung einhergehen.

Wie erklärt sich das? Der Kunde ist, wenn er sich denn für einen Kauf entscheidet, speziell im Luxusbereich bereit, wieder hochwertiger einzukaufen. Hatten es in den beiden vorangegangenen Jahren speziell die Modelle aus Edelmetall immer schwerer, einen Käufer zu finden, so beginnt sich das Bild langsam zu drehen. Getreu dem Motto: Wenn schon hochwertig, dann bitte richtig und so darf es denn auch wieder mehr Edelmetall sein. Bi-Metall ist nicht mehr so gefragt. Es wird in diesem Segment also nicht mehr, dafür aber hochwertiger und somit teurer gekauft.

Dies gilt jedoch nicht im mittleren und schon gar nicht im unteren Preissegment! Im mittleren Preisbereich ziehen die ebenfalls steigenden Umsätze auch tatsächlich nahezu proportional steigende Stückzahlen nach sich. Zwischen 200 und 3000 CHF Abgabepreis wird tatsächlich wieder mehr gekauft, jedoch nicht hochwertiger und damit auch nicht zu höheren Preisen.

Ein völlig konträres Bild zeigt sich im Einstiegssegment bis 200 CHF. Dort kommt der Aufschwung nicht an. Weiter sinkende Stückzahlen gehen mit überproportional sinkenden Umsätzen einher. D.h. falls der Kunde überhaupt kauft, achtet er noch mehr als je zuvor auf den Preis und gibt günstigeren Modellen den Vorzug.

Einige wichtige Märkte verzeichneten ein weiterhin solides Wachstum. Das trifft auf dem asiatischen Kontinent für Hongkong (+ 4,6%) und China (+ 11,5%) zu, nicht jedoch für Japan, das mit einem Minus von satten -15,4% erneut zeigt, dass sich die Dinge längst nicht überall zum Guten entwickeln. Im wesentlichen dem schwachen Pfundkurs sei geschuldet, dass Touristen derzeit viel und gerne im Vereinigten Königreich (+35,6%) einkaufen.

| Länder | Mio. CHF | Veränderung in % | Anteil in % |

| Hong Kong | 194,1 | 4,60% | 11,20% |

| USA | 177,5 | -1,30% | 10,30% |

| Italien | 126,2 | 16,50% | 7,30% |

| Vereinigtes Königreich | 124,1 | 35,60% | 7,20% |

| China | 118,8 | 11,50% | 6,90% |

| Japan | 97,8 | -15,40% | 5,70% |

| Summe der 6 Länder | 838,6 | 6,50% | 48,50% |

In der Detailanalyse stechen in Europa ansonsten noch Italien (+16,5%) und die Niederlande (+35,6%) deutlich hervor. Deutschland (-4,8%), Frankreich (-1,0%) und Spanien (-6,5%) entwickeln sich hingegen kaum und stagnieren bzw. setzen die Talfahrt weiter fort

In Summe bedeutet dies nichts anderes als dass sich die Lage höchst uneinheitlich entwickelt und die Hersteller, Importeure und der Handel weiter wachsam sein müssen, um auf die stattfindende Neuordnung der Kunden und Märkte angemessen reagieren zu können.

Stand 07/2017

Links: